Top Rezerwa Federalna oficjalnie we wtorek odsłonięty zmiany w proponowanym zestawie przepisów bankowych w USA, które w przybliżeniu obcinają o połowę dodatkowy kapitał, jaki będą zmuszone utrzymywać największe instytucje.

Wprowadzony w lipiec 2023 rreforma regulacyjna znana jako Basel Endgame spowodowałaby podniesienie wymogów kapitałowych dla największych banków świata o około 19%.

Zamiast tego urzędnicy Fed, Biuro Kontrolera Waluty i Federalna Korporacja Ubezpieczeń Depozytów zgodzili się na ponowne złożenie ogromnej propozycji obejmującej skromniejsze podwyższenie kapitału dużego banku o 9%, zgodnie z przygotowanymi uwagi od wiceprzewodniczącego Fed ds. nadzoru Michaela Barra.

Zmiana następuje po bankach, grupach biznesowych, legislatorach i innych zważył na temat możliwego wpływu pierwotnej propozycji Barr powiedział publiczności w Brookings Institution.

„Proces ten doprowadził nas do wniosku, że uzasadnione są szerokie i istotne zmiany we wnioskach” – stwierdził Barr w uwagach. „Zwiększenie wymagań kapitałowych wiąże się z korzyściami i kosztami. Zmiany, które zamierzamy wprowadzić, zapewnią lepszą równowagę pomiędzy tymi dwoma ważnymi celami.”

Oryginalna propozycja, nad którą długo pracowaliśmy odpowiedź na światowy kryzys finansowy w 2008 r., starały się zwiększyć bezpieczeństwo i zaostrzyć nadzór nad ryzykowną działalnością, w tym udzielaniem kredytów i handlem. Jednak zdaniem organizacji branżowych, zwiększając kapitał, który banki są zobowiązane przechowywać jako zabezpieczenie przed stratami, plan mógłby również sprawić, że pożyczki będą droższe lub trudniejsze do uzyskania, co zmusi do większej aktywności podmioty niebędące bankami.

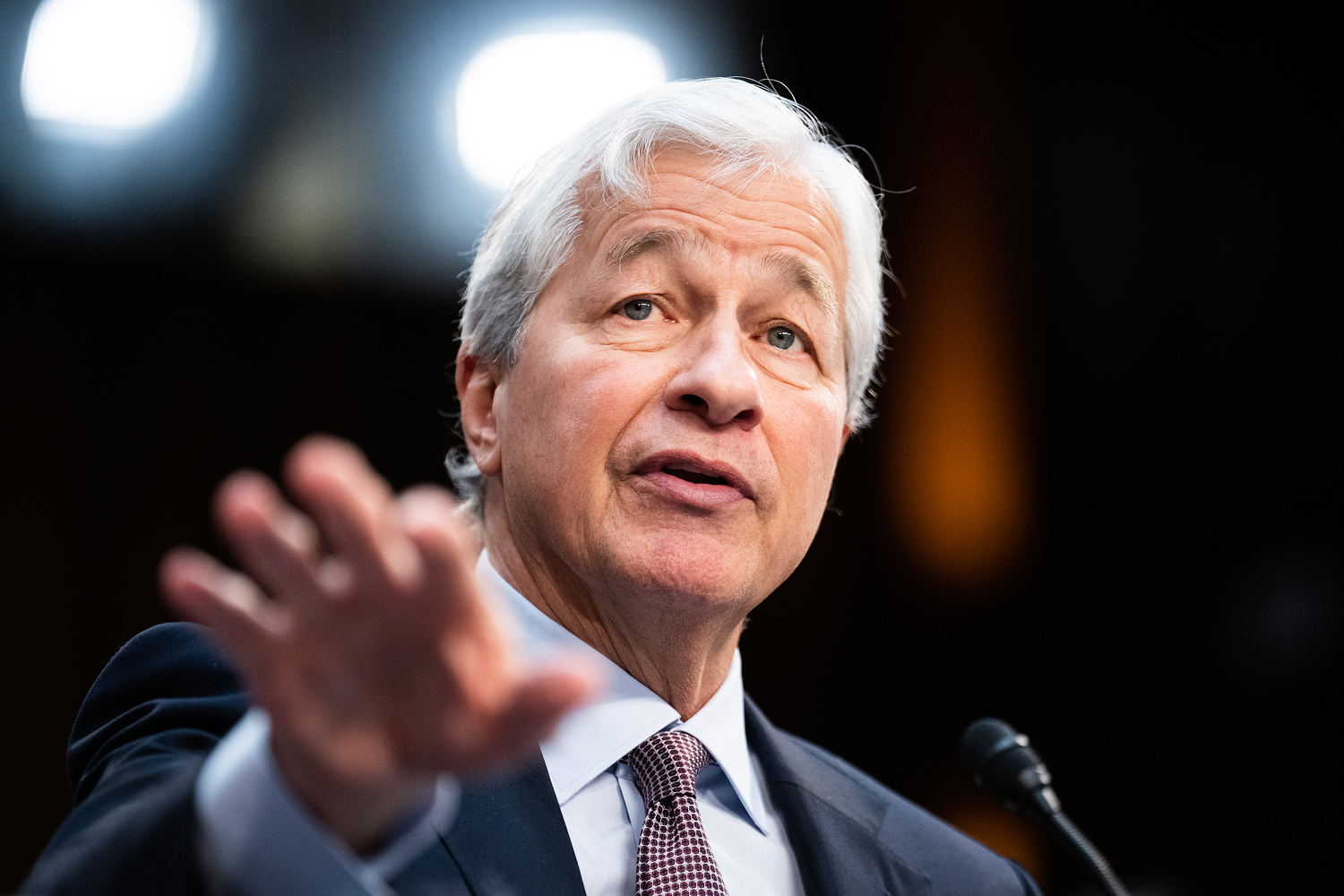

Wcześniejsza wersja wywołała krzyki protestu ze strony dyrektorów branży, w tym JPMorgan Chase Dyrektor generalny Jamiego Dimonaktóry pomógł przewodzić branży starania przeciwstawić się żądaniom. Teraz wygląda na to, że te wysiłki się opłaciły.

Ale nie tylko duże banki na tym skorzystają. Banki regionalne posiadające aktywa o wartości od 100 do 250 miliardów dolarów są wyłączone z najnowszej propozycji, z wyjątkiem wymogu wykazywania niezrealizowanych zysków i strat na papierach wartościowych w swoim kapitale regulacyjnym.

Barr powiedział, że ta część prawdopodobnie z czasem zwiększy wymogi kapitałowe o 3–4%. Jest to wyraźna reakcja na ubiegłoroczne niepowodzenia średnich banków spowodowane masą depozytów związaną z niezrealizowanymi stratami na obligacjach i kredytach w warunkach gwałtownie wyższych stóp procentowych.

Kredyty hipoteczne, kredyty detaliczne

Barr stwierdził, że kluczowe części wniosku, które mają zastosowanie do dużych banków, zapewniają większą zgodność kilku miar ryzyka z międzynarodowymi standardami, podczas gdy pierwotny projekt był bardziej uciążliwy w przypadku takich kwestii, jak kredyty hipoteczne i pożyczki detaliczne.

Obniża także wagę ryzyka w przypadku struktur finansowania kapitałowego w ramach ulg podatkowych, często wykorzystywanych do finansowania projektów w zakresie zielonej energii; łagodzi dopłatę proponowaną dla firm, które w przeszłości doświadczyły niepowodzeń operacyjnych; oraz uznaje stosunkowo niższy charakter ryzyka operacji związanych z zarządzaniem inwestycjami.

Barr powiedział, że będzie nalegał na ponowne przedłożenie proponowanych przepisów Basel Endgame, a także odrębnego zestawu zasad dopłat kapitałowych dla największych globalnych instytucji, co rozpoczyna od nowa proces publicznego przeglądu, który trwał już ponad rok.

Oznacza to, że zostanie on sfinalizowany dopiero długo po listopadowych wyborach, co stwarza ryzyko, że w przypadku kandydata Republikanów Donalda Trumpa wygra, przepisy mogą zostać jeszcze bardziej osłabione lub w ogóle nie zostać wdrożone, co jest sytuacją, którą niektórzy organy regulacyjne i prawodawcy miałem nadzieję uniknąć.

Nie jest jasne, czy zmiany uspokoją branżę i jej wyborców; banki i ich grupy handlowe zagroziły wszczęciem postępowania sądowego, aby uniemożliwić wdrożenie pierwotnego projektu.

„Droga do poprawy wymogów kapitałowych od czasu światowego kryzysu finansowego była długa, a Bazylea III Endgame stanowi ważny element tych wysiłków” – powiedział Barr. „Ogólne i istotne zmiany w obu propozycjach, które dziś nakreśliłem, lepiej zbilansowałyby korzyści i koszty kapitału w świetle otrzymanych komentarzy i doprowadziły do stworzenia ram kapitałowych, które odpowiednio odzwierciedlają ryzyko związane z działalnością banku”.